(报告出品方/作者:中国平安,易永坚)

一、美日宠物发展历史回顾,我国处于快速成长初期

从国外宠物行业看中国:美国宠物行业发展史

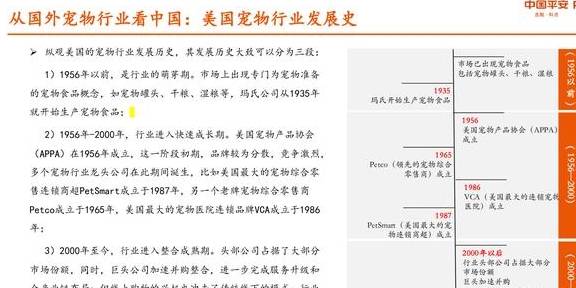

纵观美国的宠物行业发展历史,其发展历史大致可以分为三段:

1)1956年以前,是行业的萌芽期。市场上出现专门为宠物准备的宠物食品概念,如宠物罐头、干粮、湿粮等,玛氏公司从1935年就开始生产宠物食品;

2)1956年-2000年,行业进入快速成长期。美国宠物产品协会(APPA)在1956年成立,这一阶段初期,品牌较为分散,竞争激烈,多个宠物行业龙头公司在此期间诞生,比如美国最大的宠物综合零售连锁商超PetSmart成立于1987年,另一个老牌宠物综合零售商Petco成立于1965年,美国最大的宠物医院连锁品牌VCA成立于1986年;

3)2000年至今,行业进入整合成熟期。头部公司占据了大部分市场份额,同时,巨头公司加速并购整合,进一步完成服务升级和全产业链布局;但线上购物的兴起也冲击了传统线下的模式,行业面临新的变革。

从国外宠物行业看中国:日本宠物行业发展史

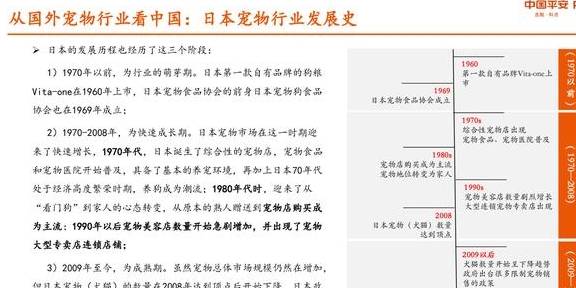

日本的发展历程也经历了这三个阶段:

1)1970年以前,为行业的萌芽期。日本第一款自有品牌的狗粮Vita-one在1960年上市,日本宠物食品协会的前身日本宠物狗食品协会也在1969年成立;

2)1970-2008年,为快速成长期。日本宠物市场在这一时期迎来了快速增长,1970年代,日本诞生了综合性的宠物店,宠物食品和宠物医院开始普及,具备了基本的养宠环境,再加上日本70年代处于经济高度繁荣时期,养狗成为潮流;1980年代时,迎来了从“看门狗”到家人的心态转变,从原本的熟人赠送到宠物店购买成为主流;1990年以后宠物美容店数量开始急剧增加,并出现了宠物大型专卖店连锁店铺;

3)2009年至今,为成熟期。虽然宠物总体市场规模仍然在增加,但日本宠物(犬猫)的数量在2008年达到顶点后开始下降,日本政府也出台了诸多限制宠物销售的政策。

从国外宠物行业看中国:中国养宠政策与宠物行业发展

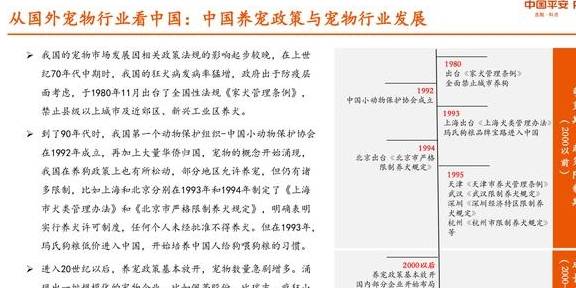

我国的宠物市场发展因相关政策法规的影响起步较晚,在上世纪70年代中期时,我国的狂犬病发病率猛增,政府出于防疫层面考虑,于1980年11月出台了全国性法规《家犬管理条例》,禁止县级以上城市及近郊区、新兴工业区养犬。

到了90年代时,我国第一个动物保护组织-中国小动物保护协会在1992年成立,再加上大量华侨归国,宠物的概念开始涌现,我国在养狗政策上也有所松动,部分地区允许养宠,但仍有诸多限制,比如上海和北京分别在1993年和1994年制定了《上海市犬类管理办法》和《北京市严格限制养犬规定》,明确表明实行养犬许可制度,任何个人未经批准不得养犬。但在1993年,玛氏狗粮低价进入中国,开始培养中国人给狗喂狗粮的习惯。

进入20世纪以后,养宠政策基本放开,宠物数量急剧增多。涌现出一批规模化的宠物企业,比如佩蒂股份、比瑞吉、疯狂小狗等。

从国外宠物行业看中国:发展阶段近似于美日成长初期

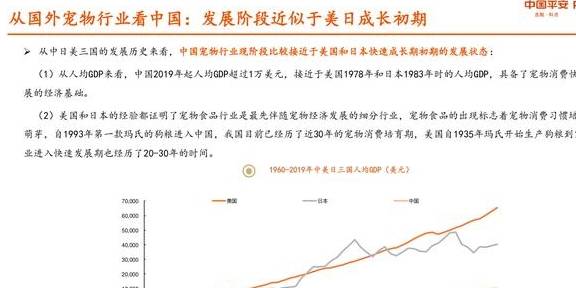

从中日美三国的发展历史来看,中国宠物行业现阶段比较接近于美国和日本快速成长期初期的发展状态:

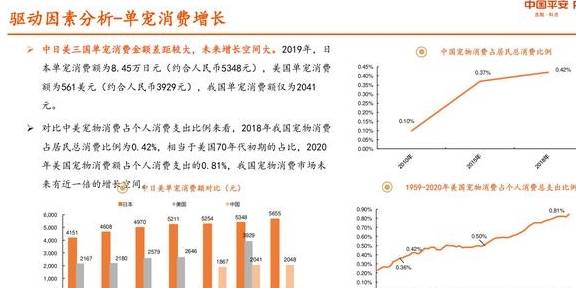

(1)从人均GDP来看,中国2019年起人均GDP超过1万美元,接近于美国1978年和日本1983年时的人均GDP,具备了宠物消费快速发展的经济基础。

(2)美国和日本的经验都证明了宠物食品行业是最先伴随宠物经济发展的细分行业,宠物食品的出现标志着宠物消费习惯培养的萌芽,自1993年第一款玛氏的狗粮进入中国,我国目前已经历了近30年的宠物消费培育期,美国自1935年玛氏开始生产狗粮到宠物行业进入快速发展期也经历了20-30年的时间。

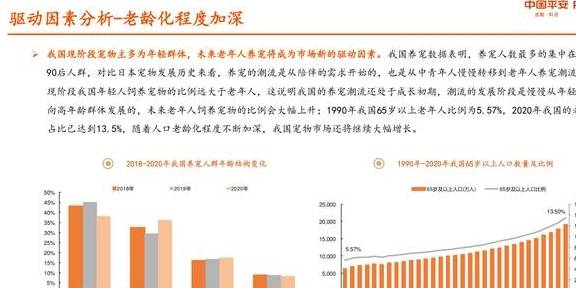

(3)我国当前的人口年龄结构与日本1985年时候的人口结构相似,65岁以上的老年人口占比在10%,0-14岁的人口占比在18%左右,经济与人口相似导致的诸如老龄化、生育率低、孤独经济等趋势相似。

(4)国内的宠物品牌目前较为分散,还未出现垄断性企业。美国和日本在成长初期也是行业较为分散,但在这一时期出现很多后来成长为行业龙头的公司。

二、多因素驱动宠物市场增长,未来增长空间巨大

驱动因素分析

老龄化程度加深:日本宠物行业发展早期,养宠的主要人群经历了从中青年到老年的转变。从日本的宠物发展历史来看,日本宠物行业几次快速增长的原因依次来自于:1)70年代经济高速发达带来的丈夫工作繁忙,妻子出于陪伴需求开启了养宠流行的趋势;2)宠物角色向家人的转变;3)人口老龄化以及生育率降低。

单身人群增多:随着结婚率降低,孤独经济成为未来驱动宠物市场增长的又一因素。2020年我国养宠人群中,单身人群占比32.8%。2015年我国结婚率为9‰,2019年我国结婚率降为6.6‰,结婚率大幅下降,离婚率则从2015年的2.8‰增长到2019年的3.4‰,单身人群增长迅猛,未来单身人口比例的增加会促进宠物市场的进一步增长。

猫经济崛起:我国宠物市场正在经历由狗主导到猫主导的风格转变,未来猫经济会给宠物市场带来更多的增长。2020年我国宠物狗数量5222万只,相较于2019年减少5.11%;宠物猫数量4862万只,比2019年增加10.2%,猫的数量目前小于狗的数量,但增长率大于狗。从养宠人群来看,2019年开始,养猫人数已超过养狗人数,养猫人数由2018年2258万增长到2019年的3669万,养狗人数从2018年的3390万人降到2019年的2451万人,2020年养猫人数仍高于养狗人数。

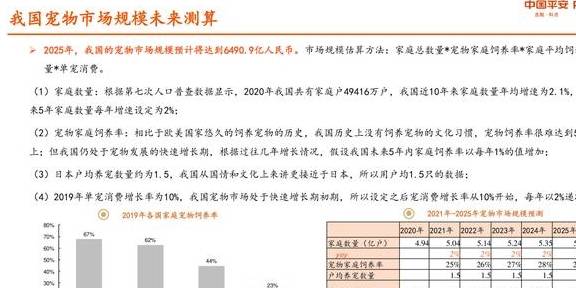

我国宠物市场规模

宠物数量增长速度变缓。2020年我国的宠物猫狗数量已达到1.0085亿只,但近几年的增长速度变缓,2019年宠物数量增长率为8.37%,2020年仅为1.7%,对比美国日本的经验来看,宠物达到一定数量以后,增长速度有限。其中,狗的数量比去年减少5.1%,猫的数量呈增长趋势,增长率从2019年的8.6%增长到2020年的10.2%。

宠物消费市场规模增长迅速。2010年我国宠物市场消费规模仅有140亿,2020年已达到2065亿,复合增长率高达30.9%,除2020年疫情影响外,近10年增长率大部分都维持在10%以上。

三、宠物食品领航增长,宠物医疗潜力强劲

上游:活体养殖和交易

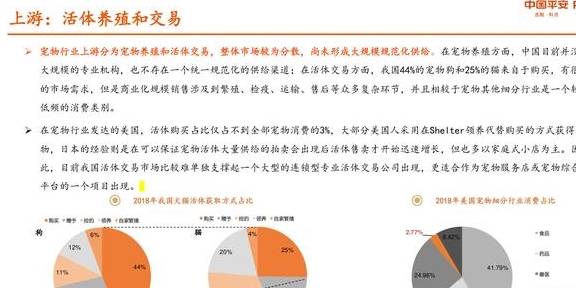

宠物行业上游分为宠物养殖和活体交易,整体市场较为分散,尚未形成大规模规范化供给。在宠物养殖方面,中国目前并没有大规模的专业机构,也不存在一个统一规范化的供给渠道;在活体交易方面,我国44%的宠物狗和25%的猫来自于购买,有很大的市场需求,但是商业化规模销售涉及到繁殖、检疫、运输、售后等众多复杂环节,并且相较于宠物其他细分行业是一个较为低频的消费类别。

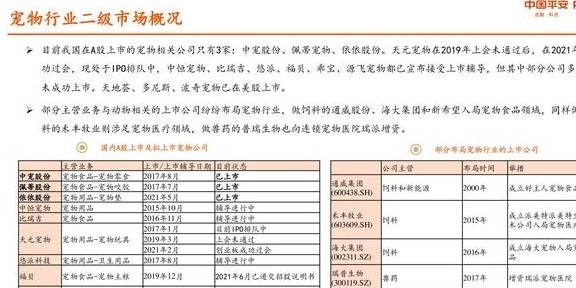

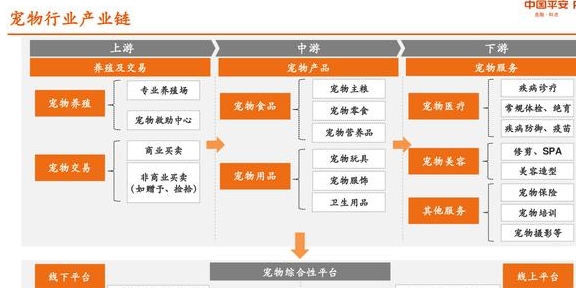

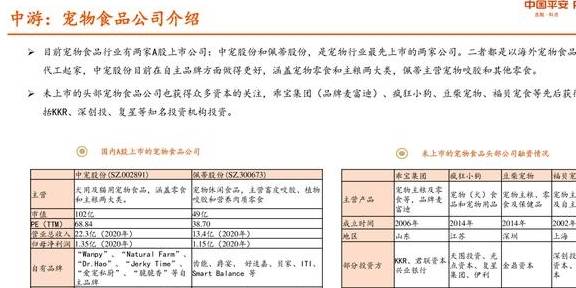

中游:宠物食品是宠物经济中占比最大的行业

宠物食品是中游的重点行业,国内宠物食品品牌发展迅速,集中度有待进一步提升。中游主要是宠物相关产品,涉及宠物食品和宠物用品。其中宠物食品属于宠物刚需,是我国宠物行业消费占比最高的一个分类,2020年宠物食品(主粮+零食)的市场份额达到53.7%,宠物用品仅为13.6%。

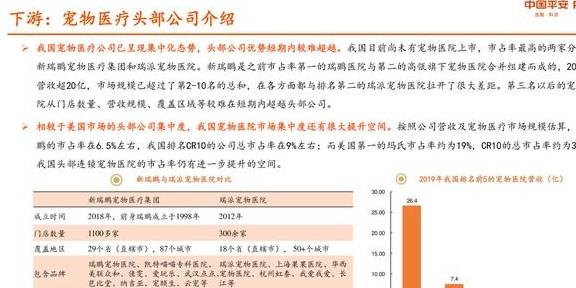

下游:宠物医疗是下游占比最大的子行业

宠物医疗是我国宠物消费第二大消费领域,与美国相比增长潜力巨大。宠物产业链下游主要是宠物相关的后续服务,涉及宠物医疗、宠物美容、宠物保险以及宠物培训等。宠物医疗和宠物美容是宠物服务类别里占比最高的两项消费,合计占比91.4%,其中宠物医疗一项就占了73%,是宠物消费中消费第二大的领域。2020年中国的宠物医疗市场规模为334.5亿,美国的宠物医疗市场规模为314亿美元(约合人民币2041亿元),按照中美猫狗数量大致比例来算(美国18390万只,中国10084万只),中国的医疗市场规模未来可以超过1000亿元。

宠物综合性平台

宠物综合平台是宠物全产业链重要的销售渠道。宠物综合服务平台是包括了宠物食品、用品、活体售卖、医疗、美容等多种项目于一体的平台,主要分为线上线下两种模式,我国线下宠物综合平台主要模式是大型综合宠物商超和大型连锁宠物医院,连锁医院比如新瑞鹏,除了涵盖宠物医疗,还涉及养宠知识教育、新零售、文化传媒等。

线下连锁店则是除了线上购物以外最主要的宠物相关产品购买地,以宠物食品为例,2019年,中国宠物食品销售中宠物连锁店渠道占比18%,是除了线上购买以外最大的购买渠道,美国宠物连锁占比16%,未来随着线上获客成本的不断增加,线下的宠物连锁模式有望获得更大的发展。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库官网】。

评论